免税事業者とその取引先のインボイス制度【税務レポート】

免税事業者とその取引先のインボイス制度

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

2023(令和5)年10月1日からインボイス制度がはじまります。

インボイス制度に係る令和4年度税制改正についても確認しておきたいと思います。

1.インボイス制度とは

2023(令和5)年10月1日から、消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が導入されます。所定の記載事項を満たした請求書などが「インボイス(適格請求書)」です。

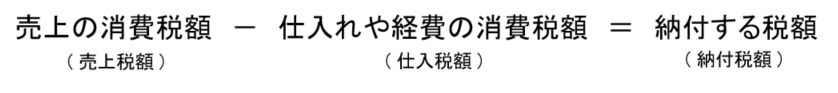

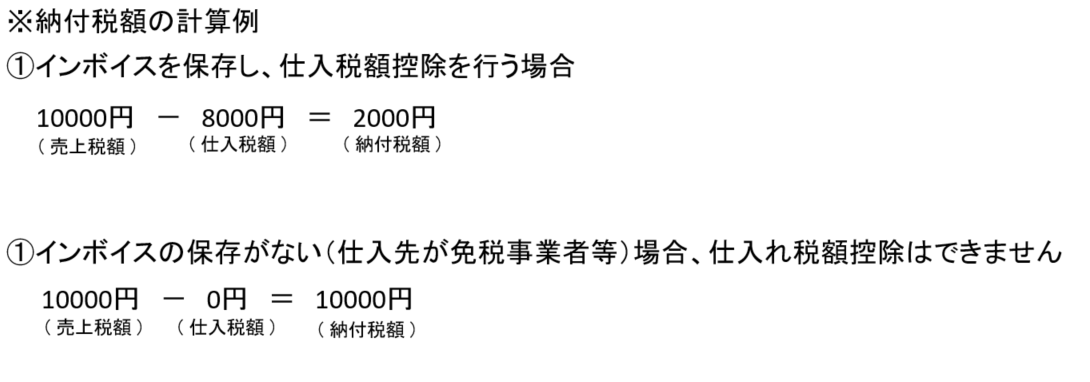

納付する消費税額の計算は

この差し引く計算を仕入税額控除といいます。

インボイス制度実施後は簡易課税制度を選択していない場合は、仕入税額控除をおこなうためには、インボイス(適格請求書)の保存が必要となります。

消費税の納付税額は、売上の10%(8%)ではなく仕入税額控除後の金額になるので、インボイスの保存がある場合とない場合では売上先(買手)の納付税額が大きく変わります。

2.インボイス制度実施後の影響

売上先が次のどちらかに該当する場合は、取引への影響はないと考えられます。

①売上先が消費者又は免税事業者

消費者や免税事業者は仕入税額控除を行わないためインボイスの保存は不要

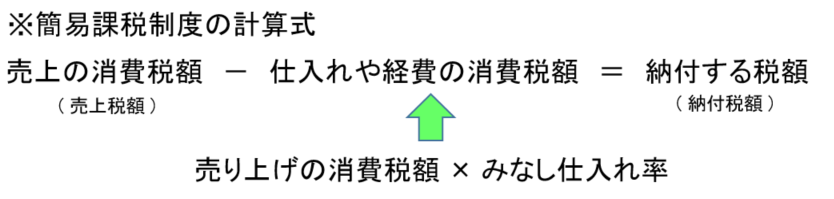

②売上先の事業者が簡易課税制度を適用している

インボイスを保存しなくても仕入税額控除を行うことができます

3.免税事業者の取引相手に影響が出る場合

売上先が前記2.以外の課税事業者である場合は、その課税事業者は免税事業者からの仕入について、原則、仕入税額控除ができないことになります。免税事業者はインボイスを発行できないからです。

ただし、免税事業者の取引への影響に配慮して、経過措置が設けられており、免税事業者からの仕入れについても、制度実施後3年間(2026年9月30日まで)は消費税相当額の80%、その後の3年間(2029年9月30日まで)は消費税相当額の50%の仕入税額控除が認められています。

※売上先の意向で取引条件が見直される場合、その方法や内容によっては、売上先は独占禁止法・下請法・建設業法により問題となる可能性があります。

4.免税事業者がインボイス発行事業者の登録を受ける場合

仕入税額控除のために、買手は原則として売手から交付を受けたインボイスを保存する必要があります。

売手はインボイスを交付するために、事前にインボイス発行事業者(適格請求書発行事業者)の登録を受ける必要があります。登録を受けると、課税事業者として消費税の申告が必要になります。

令和3年10月1日より、既に適格請求書発行事業者の登録申請の受付が開始されています。

従来は、令和5年10月1日の属する課税期間を過ぎてしまうと、課税事業者選択をした翌事業年度からしか適格請求書発行事業者になれませんでした。

令和4年度税制改正では、インボイス制度については重要な改正はないものの、免税事業者に対し適格請求書発行事業者への登録時期の柔軟化が図られています。

5.消費税インボイス制度についての令和4年度税制改正点

①免税事業者が、2023(令和5)年10月1日から2029(令和11)年9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合には、2023(令和5)年10月1日の属する課税期間を除き、課税期間の中途から登録を受けることはできませんでしたが、改正後は任意のタイミングで適格請求書発行事業者の登録を受けられるようになります。

②免税事業者が2023(令和5)年10月1日から2029年(令和11)年9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合、課税事業者選択届出書の提出は不要となりますが、適格請求書発行事業者の登録申請書は必要です。

③免税事業者が2023(令和5)年10月1日から2029年(令和11)年9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受け、登録日の翌課税期間から適格請求書発行事業者でない事業者になったとしても、登録日の属する課税期間の翌課税期間と翌々課税期間は消費税の納税義務は免除されません。

6.最後に

現在は免税事業者の方は、ご自身の事業形態に合わせて、インボイス発行事業者の登録を受けるか検討されていらっしゃると思います。

まず、売上先からインボイスの交付を求められるか、検討・確認が必要です。

次に登録を受けた場合は、インボイスが交付でき、課税事業者として消費税の申告が必要です。

登録を受けない場合は、インボイスは交付できませんが、課税事業者となる必要はありません。

取引先(売上先や仕入先)と取引条件の見直しの相談等が必要になることもあると思います。

インボイス制度について、担当者に、ご質問、ご相談ください。

2022年4月1日

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート